S novým kalendárnym rokom prichádzajú aj zmeny, ktoré sa týkajú zmenenej výšky odvodov do Sociálnej a zdravotnej poisťovne pre živnostníkov. Počas roka dochádza k týmto zmenám minimálne dvakrát. Prvá zmena súvisí s podaním riadneho, prípadne dodatočného daňového priznania v mesiaci júl, prípadne neskôr v októbri. V tomto čase Sociálna poisťovňa posudzuje, v akej miere a výške bude odvodová povinnosť pre SZČO, teda živnostníka, resp. či odvodová povinnosť vzniká alebo zaniká. Druhá zmena nasleduje spravidla v januári nového roka, kedy sa mení aj výška vymeriavacieho základu.

Sociálna poisťovňa

Čo sa týka odvodov, ktoré sú určené do Sociálnej poisťovne, tie SZČO platí následne až po podaní prvého daňového priznania, inými slovami, prvý rok vykonávania podnikateľskej činnosti je od odvodov oslobodený. Celková výška sa odráža od dosiahnutých príjmov vždy za predchádzajúci rok. Na to, aby nám vznikla povinnosť platiť odvody do Sociálnej poisťovne musíme vyčísliť, či príjem podnikateľa – živnostníka bol viac ako 12-násobok 50 % priemernej mesačnej mzdy za kalendárny rok.

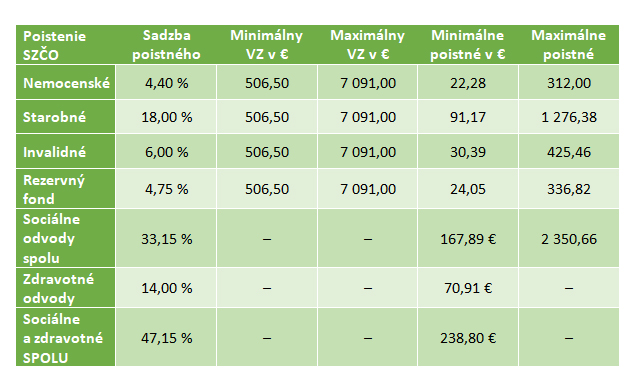

Tabuľka 1 zobrazuje celkový prehľad sadzieb a výšku poistného:

Tabuľka 1 Odvody SZČO (od januára 2020) Prameň: Sociálna poisťovňa

Prameň: Sociálna poisťovňa

Z tabuľky vyplýva, že minimálny VZ je v hodnote 506,50 €, čiže hranica príjmu za rok 2020 pre povinnosť odviesť odvody do Sociálnej poisťovne je vo výške 6 078 € za rok 2019. Do výšky tejto sumy a vrátane nej, živnostníkovi nevznikne povinnosť platiť odvody do Sociálnej poisťovne v plynúcom roku 2020.

Pre lepšie porozumenie si uveďme príklad.

Živnostenské oprávnenie nadobudlo platnosť 01. 01. 2019. Povinnosť podať prvé daňové priznanie plynie v lehote do 31. 03. 2020. Pokiaľ živnostník behom tohto obdobia nadobudne príjmy vyššie ako je suma 6 078 € (vrátane a viac), povinnosť platiť odvody do Sociálnej poisťovne vzniká od 01. 07. 2020.

Ak však živnostník dosiahol príjem z podnikania v roku 2019 v celkovej výške napríklad

10 000 €, odvody do zdravotnej aj sociálnej poisťovne odvedie vo výške 780 €. V podanom daňovom priznaní k dani z príjmov (za rok 2019), ktoré sa podá do konca marca nasledovného kalendárneho roka, vykázal základ dane v celkovej výške 3 100 €. V tomto prípade živnostníkovi vzniká povinnosť platiť odvody do Sociálnej poisťovne v roku 2020, pretože jeho príjem za rok 2019 bol vyšší ako stanovená hranica pre neplatenie odvodov, ktorá bola vo výške 6 078 €.

Výška sa vypočíta ako:

[(základ dane + zaplatené odvody do zdravotnej aj Sociálnej poisťovne) : 1,486 ] : 12

V našom prípade výška základu dane [(3 100 + 780) : 1,486 ] : 12 = 217,58 €

Z výsledku vyplýva, že výška mesačného vymeriavacieho základu je nižšia ako je stanovená výška v roku 2020 (506,50 €). Živnostníkovi teda vzniká povinnosť platiť minimálnu výšku odvodov v celkovej výške 167,89 €.

V porovnaní s rokom 2019, kedy bol minimálny vymeriavací základ (VZ) v hodnote 477,00 € sa s nástupom nového roka zvýšil na čiastku 506,60 €, z čoho je zrejmé, že sa zvýšia aj mesačné odvody zo sumy 158,11 € na súčasných 167,89 €.

Maximálny VZ vzrástol zo 6 678 € na 7 091 €. Celkové odvody do Sociálnej poisťovne s porovnaním s minulým rokom narástli o 136, 91 € (z pôvodných 2 213,75 € na súčasných 2 350,66 €).

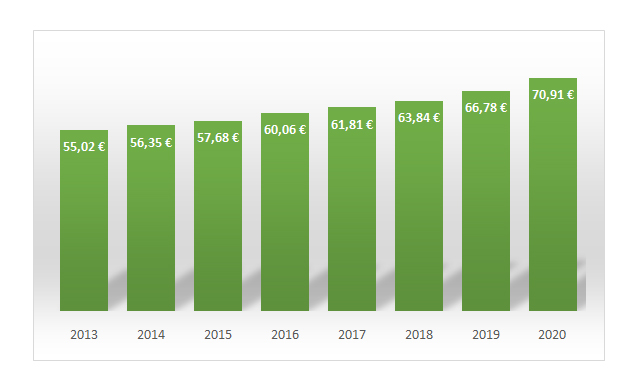

Nasledujúci graf poukazuje na vývoj odvodov do Sociálnej poisťovne v porovnaní s predchádzajúcimi obdobiami

Odvody poistného do zdravotnej poisťovne

Výška preddavkov do zdravotnej poisťovne sa líši v závislosti od zdravotného stavu. Osoba bez zdravotného postihnutia platí v roku 2020 poistenie v plnej výške 14 % z vymeriavacieho základu. O vývoji výšky odvodov informuje nasledujúci graf.

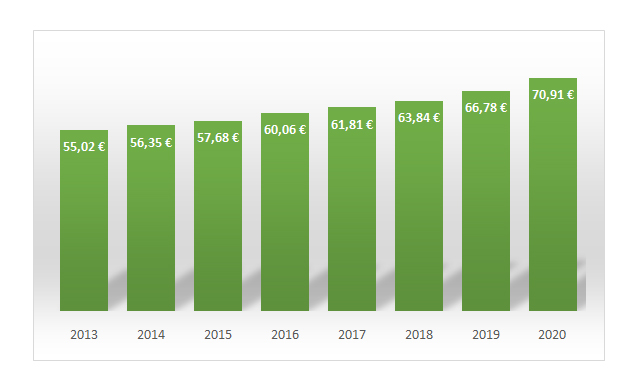

Výška poistného sa líši pokiaľ sa jedná o osobu so zdravotným postihnutím. V tomto prípade je jeho hodnota v roku 2020 vo výške 35,45 €. Celkový vývoj od roku 2013 je zaznamenaný v nasledovnom grafe:

Existuje pár prípadov, v ktorých odvody do zdravotnej poisťovne uhrádza buď zamestnávateľ alebo dokonca štát. Ide o také SZČO, ktoré vykonávajú svoju činnosť buď popri zamestnaní, materskej alebo štúdiu, ďalej sa posudzuje, či podnikateľ podniká prvý rok alebo práve naopak, či uskutočňuje prevádzkovanie živnosti ako jedinú voľbu zárobkovej činnosti. V týchto prípadoch si však treba dávať pozor na to, že po ročnom zúčtovaní sa môže vyskytnúť nedoplatok na zdravotnom poistení.

Ako sme vyššie spomínali, je rozdiel, či živnostník podniká prvý rok, alebo svoju činnosť prevádzkuje dlhšie ako jeden rok. V prípade, že podniká prvý rok, odvody do Sociálnej poisťovne neplatí vôbec a do Zdravotnej poisťovne – ktorá je pre každého podnikateľa povinná – sa platí stanovený minimálny preddavok od začiatku vykonávania podnikateľskej činnosti,

t. j. minimálne v hodnote 70,91 € v aktuálne plynúcom kalendárnom roku 2020.

Pokiaľ svoju činnosť prevádzkuje dlhšie ako 1 rok, do Sociálnej poisťovne odvedie 33,15 % z vymeriavacieho základu, čo predstavuje sumu v minimálnej hodnote 167,89 € a zároveň sa odvedú aj odvody zo zdravotnej poisťovne, ktoré sú vo výške 14 % z vymeriavacieho základu, a to konkrétne v hodnote 70,91 € (rok 2020).